Comment déclarer les frais kilométriques; La partie redevance kilométrique de la taxe due pour 2022 sur les revenus produits en 2021 est estimée en multipliant le nombre total de kilomètres parcourus par un coefficient multiplicateur proportionnel au pouvoir de taxation (en CV).

Voitures

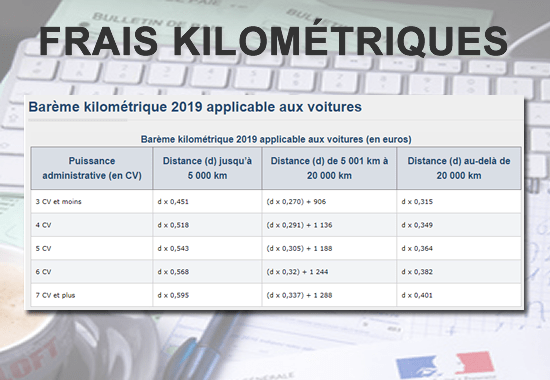

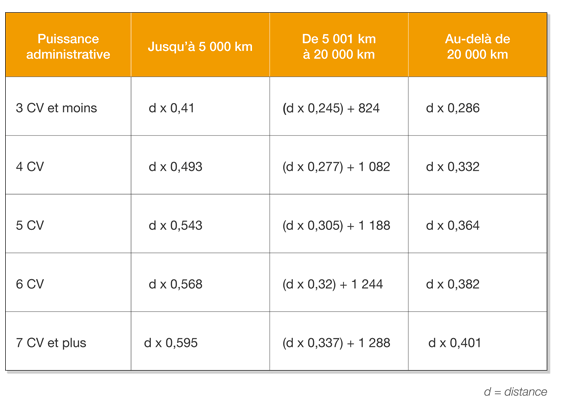

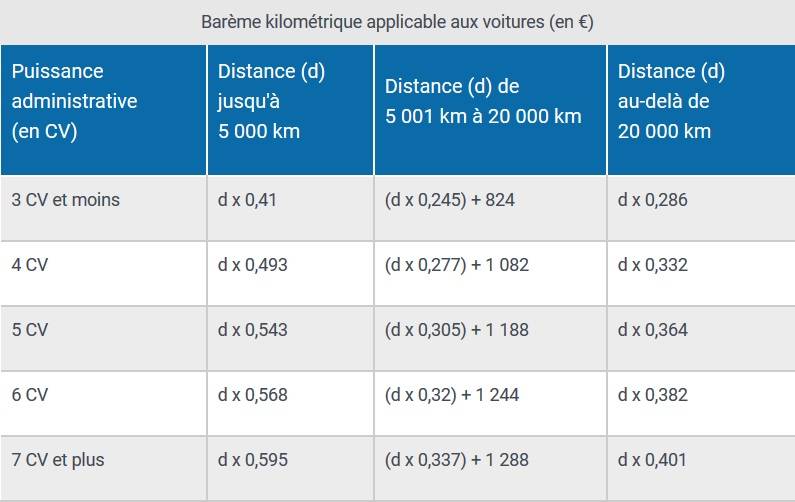

Contrairement aux barèmes utilisés les années passées, le barème a été modifié pour aider les conducteurs de véhicules à motorisation plus petite (moins polluants en moyenne que les voitures plus puissantes). L’avantage augmente de dix points de pourcentage pour les voitures de trois chevaux et de cinq points de pourcentage pour celles de quatre chevaux.

Pouvoir fiscal Jusqu’à 5000km

De 5 001 à 20 000 km

Plus de 20 000 km

3 CV et moins d x 0,502 (d x 0,3) + 1 007 d x 0,35

4 CV d x 0,575 (d x 0,323) + 1 262 d x 0,387

5 CV d x 0,603 (d x 0,339) + 1 320 d x 0,405

6 CV d x 0,631 (d x 0,355) + 1 382 d x 0,425

7 CV et plus d x 0,661 (d x 0,374) + 1 435 d x 0,446

Scooters, motos (plus de 50cc)

Pouvoir fiscal Jusqu’à 3000km

De 3 001 à 6 000 km

Plus de 6 000 km

1 ou 2 CV d x 0,375 (d x 0,094) + 845 d x 0,234

3,4 ou 5 ch d x 0,444 (d x 0,078) + 1 099 d x 0,261

Plus de 5 CV d x 0,575 (d x 0,075) + 1 502 d x 0,325

Lorsque vous déclarez vos revenus au gouvernement,

dix pour cent de vos revenus sont déduits pour payer les dépenses liées à la profession. Ces dépenses peuvent inclure le coût de la nourriture, de la formation, de l’acquisition d’équipements liés au travail, de la location d’un espace de bureau, etc.

Toutes ces dépenses que vous avez engagées en conséquence directe de votre travail sont considérées comme des dépenses professionnelles déductibles d’impôt. Faites le calcul : si tous ces frais dépassent ce taux de 10 %, alors la déduction des dépenses réelles sera la plus avantageuse.

Si vous conduisez votre propre voiture pour vous rendre au travail tous les jours, il peut être intéressant d’examiner le barème des frais kilométriques à la lumière du prix de l’essence, du coût de l’entretien du véhicule et des dépenses d’équipement. Sur le site impots.gouv.fr en 2022.

Lorsque la distance entre votre domicile et votre lieu de travail est inférieure à 40 kilomètres (ou 80 kilomètres aller-retour), vous pouvez inclure le kilométrage complet dans votre estimation des frais de transport.

Lorsque la distance entre votre domicile et votre lieu de travail dépasse quarante kilomètres, le kilométrage n’est calculé que pour les quarante premiers kilomètres (soit un aller-retour de quatre-vingts kilomètres). En revanche, on peut prendre en considération la totalité de la distance parcourue si des conditions particulières, telles que les suivantes, l’exigent :

Frais de repas Si votre travail vous oblige à prendre certains repas hors de chez vous, les frais de télétravail, les frais de déplacement professionnel, les frais de documentation professionnelle, les frais de double résidence, etc. sont tous déductibles fiscalement en tant que dépenses professionnelles réelles.

Si vous souhaitez déclarer vos dépenses comme des coûts réels,

vous devez inscrire leur montant total dans les cases 1AK à 1DK de votre déclaration de revenus. Le coût ne peut pas être déduit du montant total déclaré dans les cases 1AJ à 1DJ. Si un cadre intermédiaire célibataire gagne 35 000 € et déclare ce montant à la case 1AJ (salaires et traitements), son revenu net imposable est ramené à 31 500 €. (35 000 moins 3 500 euros).

Alternativement, il peut décider d’envisager de déduire ces dépenses réelles si le total de ses honoraires professionnels sur une année donnée dépasse 3 500 euros. Contrairement à un taux forfaitaire de dix pour cent, une partie de l’argent produit par les frais d’emploi sera déduite pour couvrir les dépenses réelles payées. Ensuite, nous passerons en revue les coûts réels déductibles des impôts.

Il est également important de rappeler que l’option d’utilisation des dépenses réelles peut être retenue lorsque le montant prévisionnel de ses honoraires professionnels dépasse l’abattement forfaitaire de 10 %.

Pour ce faire, vous devez confirmer qu’elles correspondent à des dépenses engagées directement à la suite de l’exécution d’un service pour lequel vous avez été remboursé, compiler un relevé de toutes les dépenses engagées, les totaliser et être en mesure d’en fournir une explication.

Si vous avez l’intention de déduire des dépenses réelles, vous devez entrer les montants exacts dans les cases 1AK à 1DK à la page 3 du formulaire papier 2042. Cela est vrai que vous demandiez ou non une déduction forfaitaire. Le déclarant doit alors établir un relevé détaillé de ces frais sur une feuille libre et le joindre à sa déclaration de revenus.

Si vous effectuez une télédéclaration sur le site de l’administration fiscale française (impots.gouv.fr), les informations que vous fournissez seront transférées automatiquement d’une année sur l’autre et placées dans les cases appropriées (cases 1AK et 1BK pour les déclarants 1 et 2, cases 1CK à 1FK pour les personnes à charge).

A l’étape 3 de la télédéclaration,

vous devez revoir ces éléments et apporter les modifications nécessaires si le montant ou la nature de ces frais venait à changer. Souvent, la communication entre l’Internal Revenue Service et les contribuables n’est pas claire.”

Frédéric Douet, professeur de droit fiscal à l’Université Rouen Normandie, partage ce point de vue. “Les seules dépenses éligibles à une déduction fiscale sont celles qui sont indispensables à l’activité professionnelle. Cela implique qu’il doit exister une relation étroite entre les dépenses payées et les avantages obtenus par le salarié dans le cadre de ses activités professionnelles”.

Le conseil le plus bénéfique que l’on puisse offrir aux contribuables est de tenir une sorte de carnet dans lequel ils consignent chaque dépense, y compris le poste, le montant et le mode de paiement », ajoute Frédéric Douet. La rémunération de votre employeur est-elle suffisante pour Si vous souhaitez utiliser les dépenses réelles, vous devez inclure les allocations et les remboursements du coût de l’emploi dans le calcul de votre salaire total.

Si vous disposez d’une importante somme d’argent, je fortement conseillé de profiter de la déduction de 10 %. Si vous soumettez une demande de salaire de 100 000 euros, vous recevrez une allocation de 10 000 euros.

Il est assez rare que les dépenses réelles atteignent ce niveau. Généralement, les contribuables aux revenus modestes qui engagent des frais de déplacement pour se rendre sur leur lieu de travail choisissent les déductions pour frais réels. Ces contribuables peuvent déduire leurs dépenses réelles.

En réaction à la hausse de l’inflation,

le gouvernement a décidé de réévaluer la limite de kilométrage afin de minimiser le montant de la taxe à payer sur les 18-roues. Grâce à la création d’un simulateur, la vie des contribuables a été simplifiée. L’idée est pour eux d’évaluer quelle option offre le plus d’avantages.

En réponse au problème sanitaire croissant, le gouvernement a décidé de prolonger les limitations spéciales du télétravail jusqu’en 2021. Selon le rapport, “en 2021,

la lutte contre l’épidémie de Covid-19 a entraîné une croissance significative du recours au télétravail à domicile, ce qui a obligé un grand nombre de travailleurs à payer des honoraires professionnels en raison de cet arrangement de travail.”

Ce n’est que dans certaines circonstances que les dépenses réelles d’un particulier sont déductibles d’impôt. Pour en bénéficier, ils doivent être acquis via une activité professionnelle salariée et distribués dans l’année même où l’argent est perçu. Ces dépenses doivent être justifiées et les reçus doivent être conservés pendant les trois années suivantes.

Cependant, ils ne doivent en aucun cas être mentionnés sur la déclaration de revenus. Le salarié en cause doit être en mesure de les délivrer sans hésitation lorsqu’il est sollicité par la place des finances publiques. Les dépenses réelles doivent être détaillées et le montant total doit être déclaré dans une lettre séparée jointe à la déclaration de revenus.